快速查题-管理会计师试题

- 不限题型

- 单选题

- 简述题

Wilcox公司赢得一场诉讼 被告保险公司向Wilcox公司提供了四种不同的支付选择。公司利率审查表明8%是分析该情形的合适利率。忽略税务考虑 则公司财务主管应向Wilcox公司管理层推荐以下四个选项中的哪项()。

- A

立即支付$135 000

- B

在接下来四年中 每年年底支付$40 000

- C

立即支付$5 000 在接下来十年中 每年年度支付$20 000

- D

立即支付$5 000 在接下来九年中 每年年底支付$5 000 第十年年底一次性支付$200 000

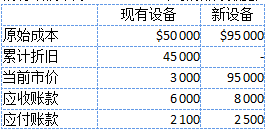

Calvin公司正在考虑购买新的最先进的机器来替换手动机器。Calvin公司的有效所得税税率为40%,资本成本为12%,现有设备和新设备的相关数据如下所示:现有设备已经服务7年,现在可以$25 000出售。若购买并使用新机器,Calvin公司预计年度税前人力成本节约额为$30 000。如果采购新机器,为了计算净现值,在期初的初始现金流出净额为()。

- A

$65 000

- B

$75 000

- C

$79 000

- D

$100 000

某企业在做一个项目的投资决策,使用IRR分析以下项目哪个可行。项目A,8%;项目B,5%;项目C,6%;项目D,4%。企业的资本成本是6%。()。

- A

仅选项目A

- B

仅选项目B

- C

仅选项目A和B

- D

仅选项目C和D

Kell公司正在分析新产品投资,该新产品预计在接下来的5年中,每年销售100 000单位,之后被关闭。新设备的购买成本为$1 200 000,安装成本为$300 000。在财务报告中,设备将在5年中按直线法计提折旧;在税务报告中,设备将在3年中按直线法计提折旧。第5年年末,设备的拆除成本为$100 000,可以$300 000出售。需立即投入$400 000的额外营运资金,并在产品生命周期内不能减少。产品的预计售价为$80 每单位的直接人工和直接材料费用为$65。每年的间接成本将增加$500 000 Kell公司的有效所得税税率为40%。在资本预算分析中,Kell公司应该用于计算净现值的项目期初的现金流出为()。

- A

$1 300 000

- B

$1 500 000

- C

$1 700 000

- D

$1 900 000

当使用公司的资本成本作为评估一个资本项目的折现率时,一个主要的提醒是()。

- A

机会成本可能被扭曲

- B

资本成本可能需要进行风险调整

- C

评价通常拒绝高风险的项目

- D

低风险项目得到青睐

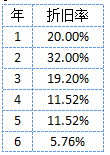

Fuller Industries公司正在考虑投资$100万购买冲压设备用于生产新产品。设备预计使用9年,每年产生收入$700 000 每年的相关现金费用为$450 000。第9年末,预计设备残值为$100 000 拆除成本为$50 000。美国国税局将该设备归类于适用5年期调整的加速折旧法的资产,每年的折旧率如下所示:Fuller公司的有效所得税税率为40%,以整个公司为基础,Fuller?公司预计将会持续的产生利润并获得可观的应税收入。如果Fuller使用净现值法进行投资分析,则第2年折现前现金流的预计净税收影响额为()。

- A

税收优惠$28 000

- C

负的$100 000

- D

负的$128 000

Foster Manufacturing公司正在进行资本投资项目分析,项目预计产生的现金流及净利润如下所示:如果Foster公司的资本成本为12%,则项目的净现值为()。

- A

$(1 600)

- B

$924

- C

$6 074

- D

$6 998

公司以下项目发生增量变化,收入增加1 000美金,营运成本增加200美金 年折旧增加300美金,所得税税率为25% 问经营性现金流增量多少()。

- A

500

- B

800

- C

675

- D

525

AGC公司正在考虑设备升级。AGC公司使用现金流折现分析法进行资本投资评估,公司的有效税率为40%。AGC公司的部分数据如下所示:基于以上信息,该项升级建议中,现金流折现法分析的初始投资额为()。

- A

$92 400

- B

$92 800

- C

$95 800

- D

$96 200

Kell公司正在分析新产品投资 该新产品预计在接下来的5年中 每年销售100 000单位 之后被关闭。新设备的购买成本为$1 200 000 安装成本为$300 000。在财务报告中 设备将在5年中按直线法计提折旧;在税务报告中 设备将在3年中按直线法计提折旧。第5年年末 设备的拆除成本为$100 000 可以$300 000出售。需立即投入$400 000的额外营运资金 并在产品生命周期内不能减少。产品的预计售价为$80 每单位的直接人工和直接材料费用为$65。每年的间接成本将增加$500 000 Kell公司的有效所得税税率为40%。在资本预算分析中 Kell公司应该用于计算净现值的项目第5年的期望现金流为()。

- A

$720 000

- B

$800 000

- C

$1 120 000

- D

$1 240 000