案例:朱某,自由职业者。2013年收入如下:(1)被某电视台专栏节目聘为顾问,取得顾问费4000元;(2)在某高校兼课,讲授影视制作,每月两次,每次课时费400元;(3)出版个人作品集,取得收入200000元(未扣税收入)。问题:依据我国现行税法规定,朱某的上述收入应如何纳税?请说明理由,并列出计算式。

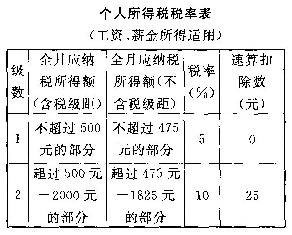

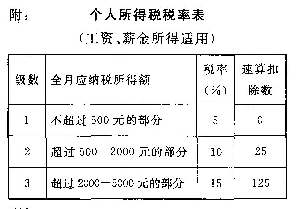

我国公民周某在2008年12月取得收入如下:(1)12月份税后工资收入3000元;(2)12月份同时发放一次性全年奖金2万元;(3)在商场购物,参加抽奖,获价值1000元洗衣机一台;(4)从上市公司取得红利2500元。要求:根据上述资料,依据税法原理计算该公民木月应纳个人所得税额,并说明理由。

某杂志社编辑,2008年5月取得收入如下:(1)工资4000元,奖金800元,“五一”过节费1000元;(2)在某文学杂志上发表一篇小说,获得稿酬5000元;(3)担任其他杂志评审工作,获得评审费1000元;该编辑的上述收入应当缴纳个人所得税的,已经由支付单位代扣代缴。问题:根据以上资料,说明支付单位扣缴个人所得税的法律依据,并列出计算式。

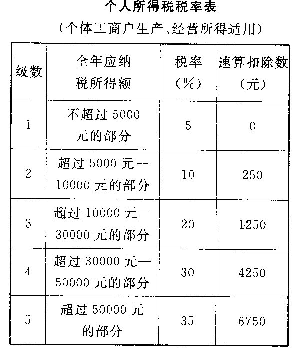

作家吴某,自由职业者,同时自己开了一家书店,取得个体工商户营业执照。吴某2008年收入如下:(1)被某电视台“五一”文艺晚会组聘为顾问,取得顾问费4000元;(2)在某高校中文系兼课,每月两次,每次课酬400元;(3)出版个人作品集,取得收入20000元;(4)书店全年销售额90000元,扣除进货成本、税金、费用后,纯牧入30000元。根据上述资料.依据税法规定,计算吴某本年度应纳个人所得税额并说明理由。

名词解释:个人所得税

税法具体列举了哪几项应征税的个人所得?